炒股用什么证券公司 苯乙烯专题:需求缺乏驱动,何时破局?

炒股用什么证券公司

炒股用什么证券公司

* **放大收益:**杠杆效应可以放大投资收益,让投资者以较小的本金获得更高的回报。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

来源:湖畔新言

【前言】

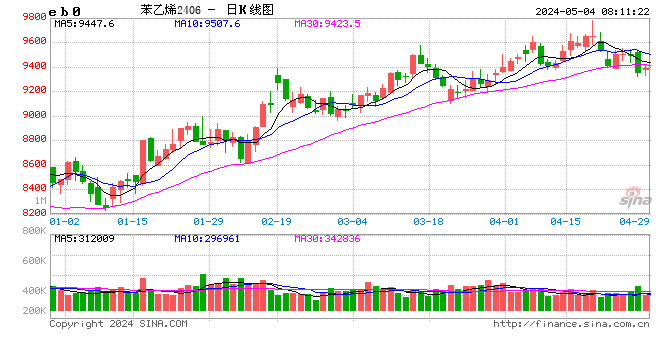

年初至今,若细究苯乙烯价格核心驱动因素,可以发现多数时间由成本端主导,阶段供应端会施加干扰,然而需求端却表现平平、影响较小。具体来看,苯乙烯直接下游并非没有变化,新增产能量级超过苯乙烯,开工中枢出现明显下移,此外终端领域汽车、家电实现高产高销,理论上需求多空因素交织,但实际层面并未给苯乙烯提供足够驱动,本文详细论述苯乙烯需求缺乏驱动的原因,并提出未来破局的潜在方向。

1、直接下游:产能过剩VS低利润、低开工

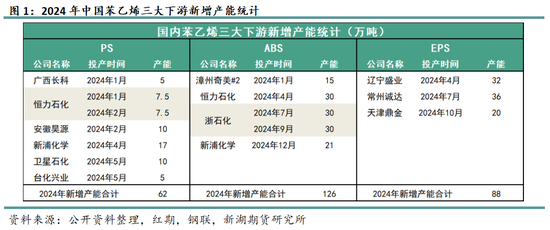

统计发现,2024年苯乙烯下游维持了高增速投产,PS、ABS和EPS实际落地新产能分别在62万吨、105万吨、88万吨,其中ABS还有新浦化学一套21万吨新装置有望在12月落地,与此同时苯乙烯自身产能投放快速放缓,全年仅有盛虹炼化一套45万吨装置落地。从产能投放角度来看,下游高增速理论上应该能够缓解苯乙烯过剩压力,提供一定利好支撑作用。

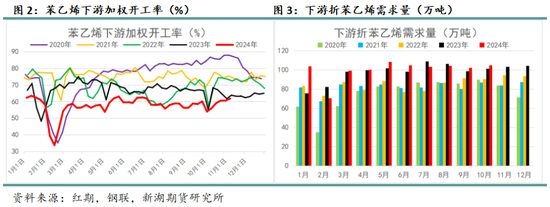

然而下游虽产能扩张速度较快,却并没有同步转化为有效产量,全年来看下游加权开工率明显被压制,长时间位于近五年同期绝对低位水平,进一步折算发现,下游加权产能增速高达8%,然而实际需求有效增量仅在3%。分品种来看,ABS开工下滑幅度最大,即便新产能投放量最高,实际产量却表现为负增长,1-10月累积产量相比2023年缩减近15万吨;PS其次,开工率同样存在趋弱现象,EPS开工则基本与往年一致,并无明显变动,二者供应量均有一定增长。

苯乙烯三S下游呈现低开工格局的主要原因在于利润不佳,自2021年开始下游就进入了快速扩张阶段,ABS和PS尤甚,年均产能增速超过15%,与之对应终端增速却远远不及,甚至部分终端需求出现萎缩迹象,因此三S下游过剩压力逐年增加,利润也逐年下滑,以至于进入亏损状态,最终反过来压制下游开工表现。

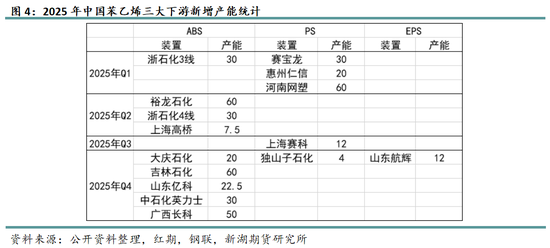

2025年苯乙烯下游仍维持高投产计划,投产压力最大的是ABS,有概率落地的装置有9套,合计高达310万吨,其次是PS,有概率落地的装置有5套,合计在126万吨,EPS压力最小,仅有一套12万吨装置可能落地。在如此之高投产计划的压制下,可以预见来年三大下游的生产企业仍将承受巨大压力,随之而来的问题就是新产能能否转化为新产量,参考2024年下游表现,我们认为转化率仍然很低,并且会有装置会出现延期投产,产能过剩与低利润、低开工仍将是下游的主旋律。

2、终端需求:薄利多销,后劲不足

已知EPS终端应用领域主要是建筑行业和包装行业,年内房地产新开工、施工以及竣工均为负增长,1-9月房屋新开工面积、施工面积以及竣工面积的累积同比数值分别在-22.2%、-12.2%、-24.4%,据此可以推断终端对于建筑保温材料需求呈现下滑趋势,EPS产品应用于建筑行业的量缩减。但包装行业表现较好,物流及快递的需求逐年增长,建筑领域和包装领域的此消彼长之下,EPS总体需求保持平稳发展,矛盾并不突出。

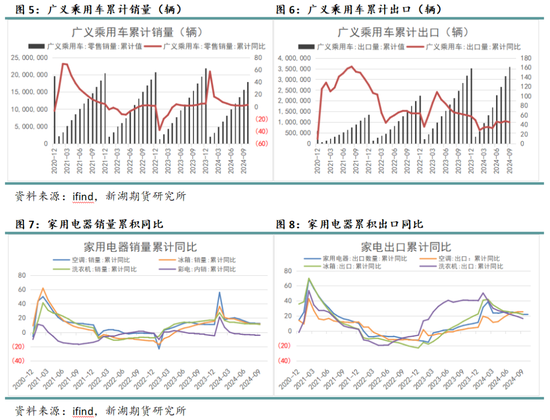

ABS和PS的终端应用领域则主要是汽车行业和家电行业,这两大行业今年呈现出较为一致的特性,一是在行业自发性内卷和“以旧换新”政策刺激之下,产销两端较为火爆,1-10月份,广义乘用车产量累计同比在2.9%,1-9月份,空调、洗衣机和冰箱产量累计同比分别在8.0%、6.7%、7.5%。二是汽车和家电销售端都是出口表现更好,1-10月汽车内销累计同比为3.0%,而1-9月出口累计同比则高达45.1%,1-9月空调、洗衣机和冰箱内销累计同比分别在13.0%、10.8%、11.0%,而1-10月家用电器总体出口数量累计同比在22.2%。销售体量出现明显增长,但是销售单价却不断下滑,表明最终端消费并无内生驱动,更多是由低价刺激带来的增长。

长周期来看,包装领域需求能够维持稳步增长,地产相关需求仍处弱势阶段,汽车和家电产品则并非易耗品,今年的火爆销售或许前置了部分需求,2025年即便政策继续推进,行业继续内卷,也可以预见增速很大概率会大幅回落。

【小结】

综上所述,2024年苯乙烯直接下游实际供应量变化有限,高投产与低开工并存,而终端高产高销并未带来企业利润的增长,多重因素作用下持续性缺乏强劲驱动。后市来看,三S下游高投产、低开工、低利润格局延续,终端增速大概率有所下滑,从产业驱动角度看,来年需求端底色偏向悲观,若宏观政策方面未能提供更多利好,预计苯乙烯需求驱动更偏向下。

撰写人:姚学雯

从业资格号:F03116586

投资咨询号:Z0019439

审核人:施潇涵

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 炒股用什么证券公司